As entidades signatárias deste ofício, cujas logomarcas encontram-se interpostas no início, representam grande parte da força econômica do nosso país. São representações setoriais e de classes profissionais que rogam a atenção de V. Exa. para suas visões sobre o impactante PL 2337/2021, que trata da Reforma do Imposto de Renda.

É certo que o Brasil precisa avançar com propostas tributárias que efetivamente ajudem a criar um ambiente propício ao investimento produtivo e, consequentemente, ao seu desenvolvimento econômico e social. Contudo, para isso são necessárias medidas equilibradas, sem agravar ainda mais as atividades produtivas com mais aumento de tributos, visto que estamos entre os países do mundo que mais tributam o consumo de bens e serviços, o emprego formal e o lucro dos empreendimentos.

Não é recomendável que uma proposta tão complexa, extensa e impactante como a Reforma do Imposto de Renda apresentada no PL 2337/2021, tramite apressadamente, sob risco de serem cometidos graves erros, de difícil reparação futura.

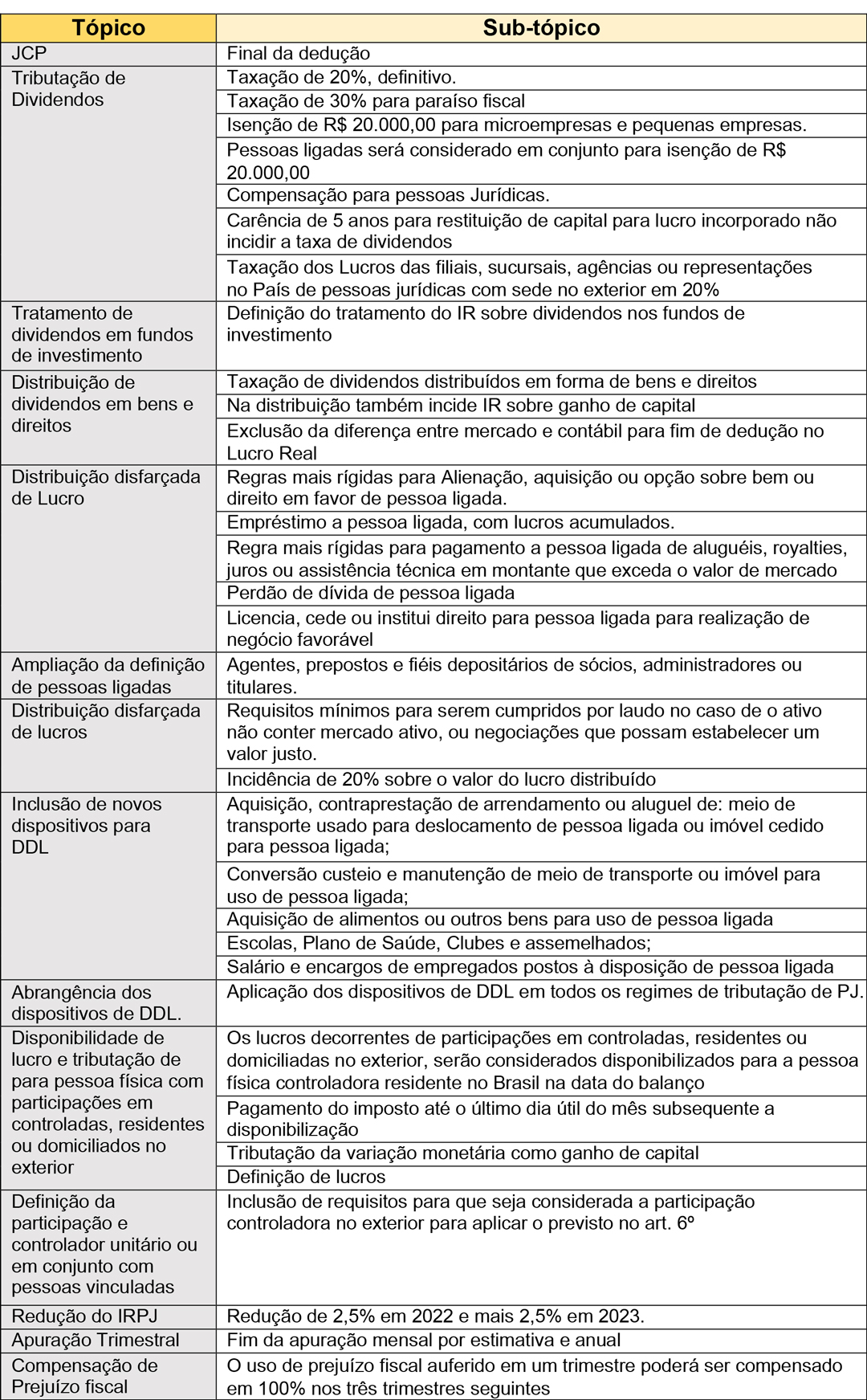

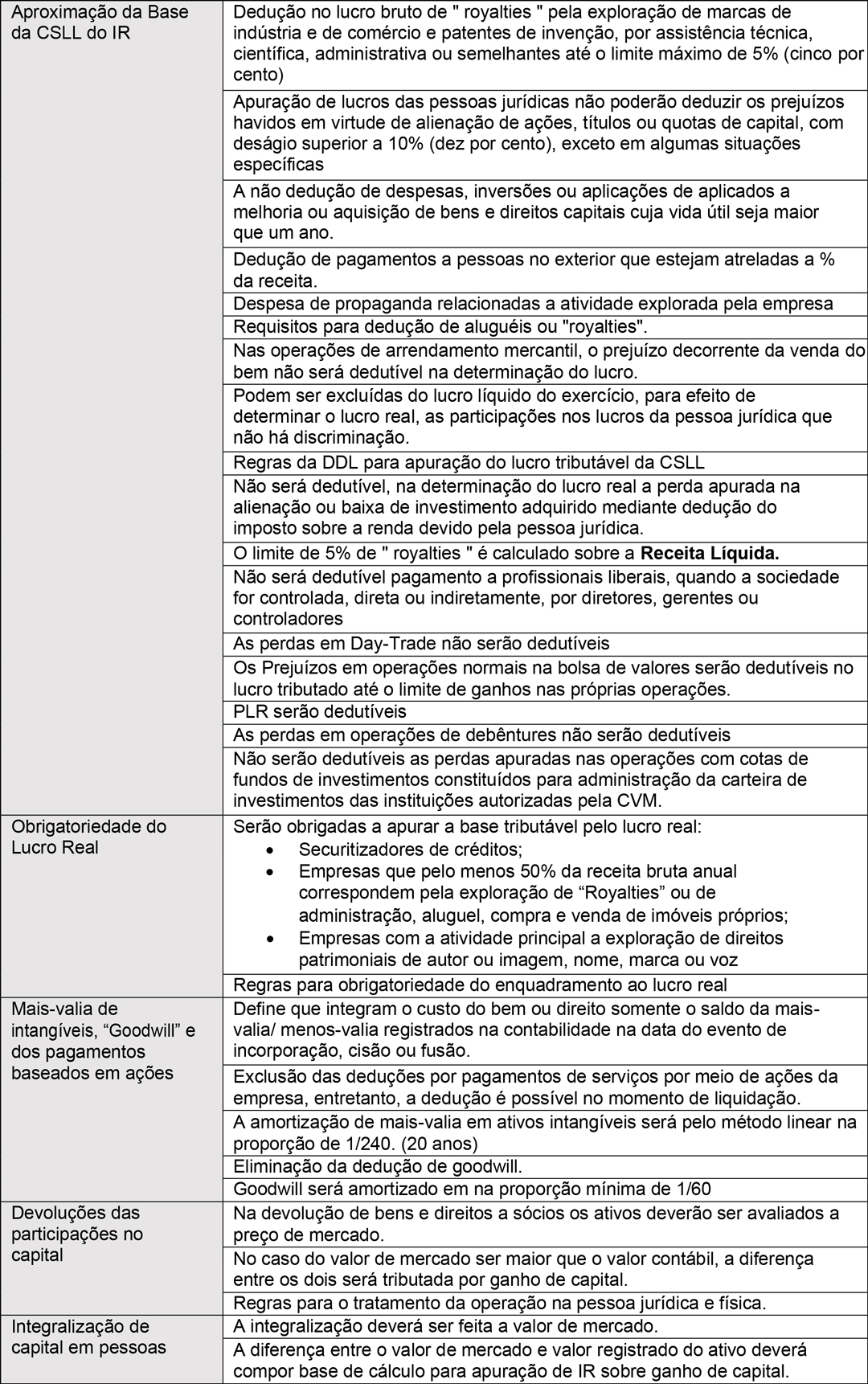

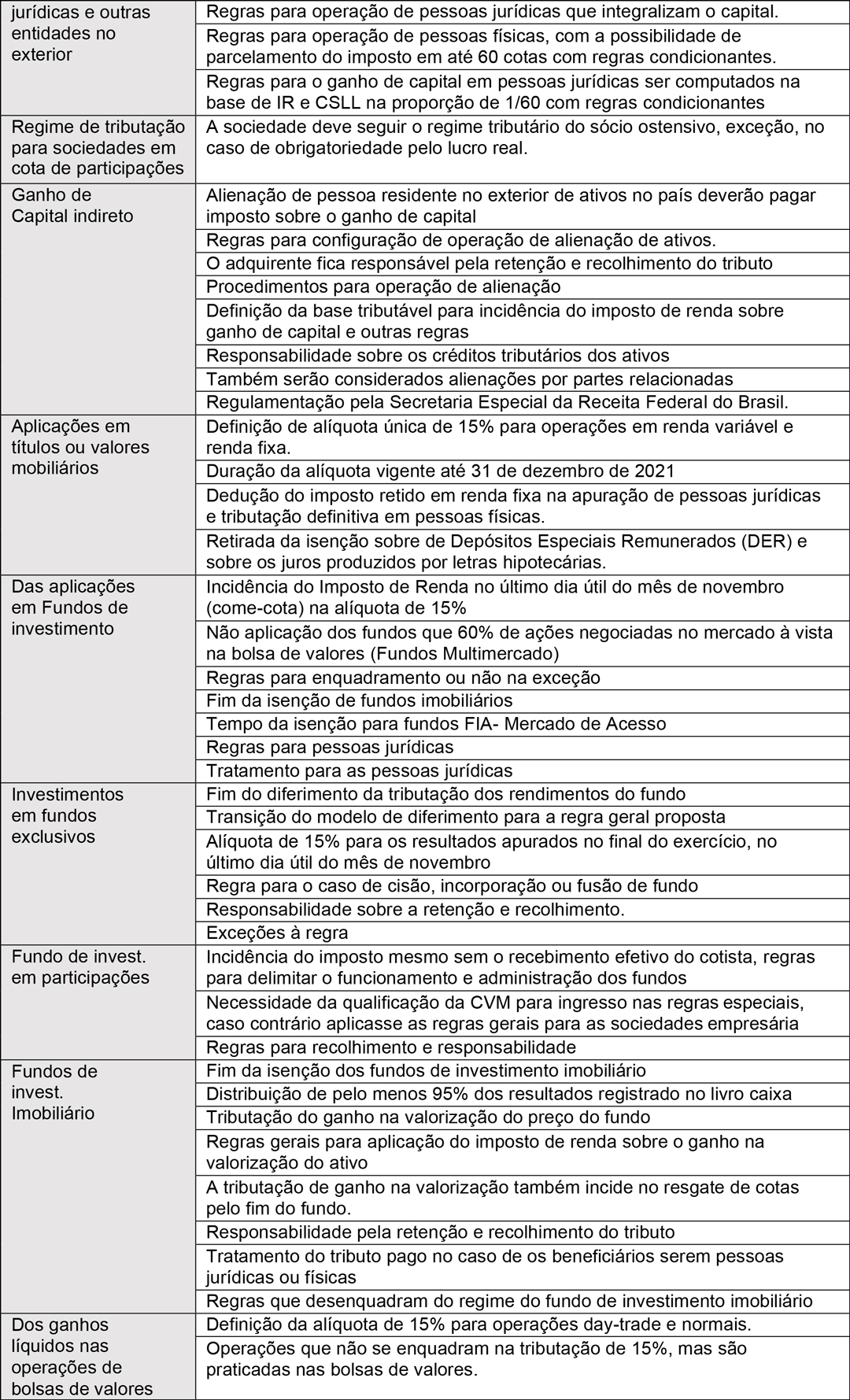

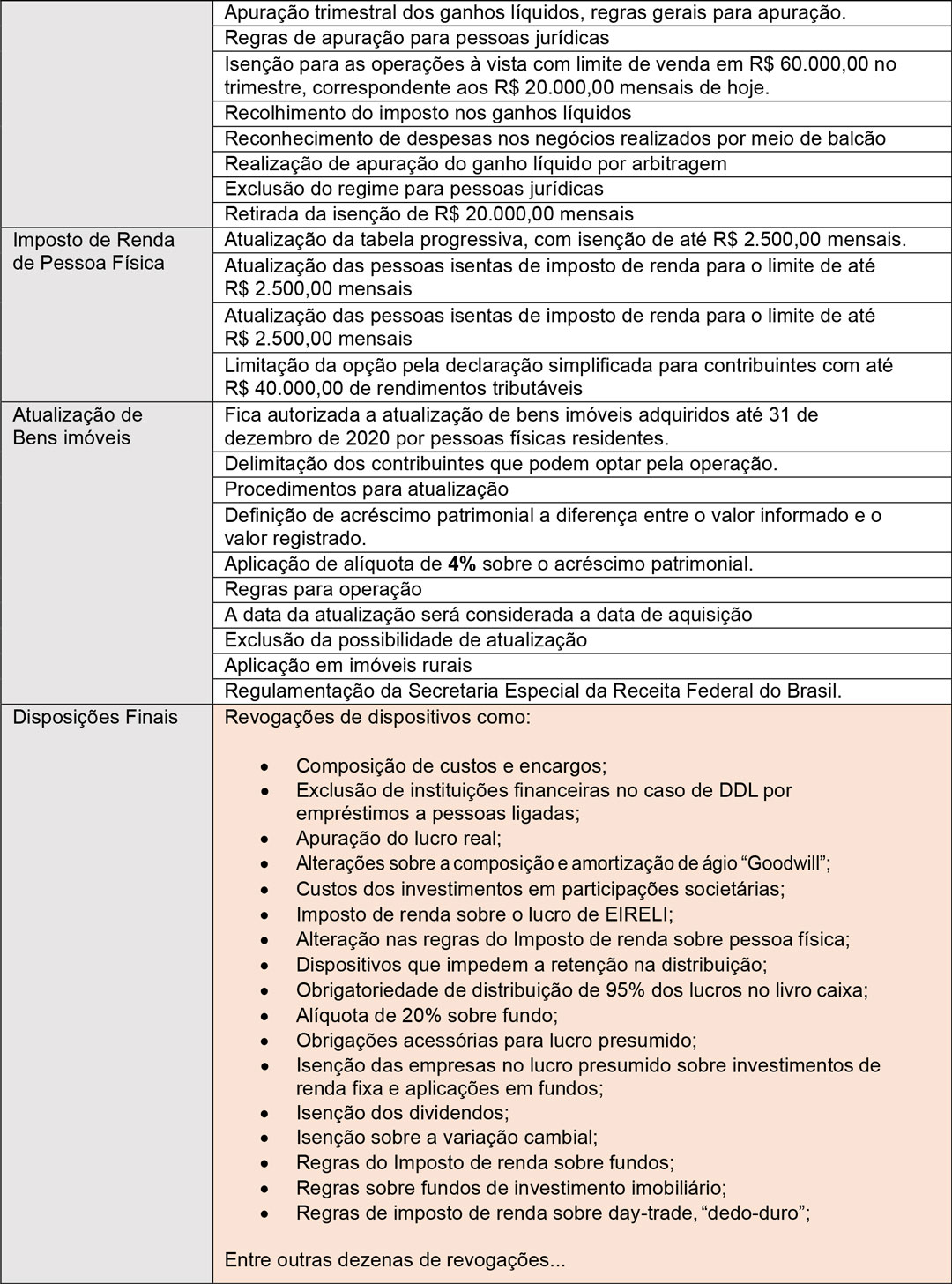

Conforme pode ser visto na tabela em ANEXO, o PL contém 68 artigos contendo uma gama enorme de alterações na legislação e um conjunto amplo de revogações, com reflexos diversos e diretos sobre a sociedade, o que requer uma análise cuidadosa e discussão aprofundada das medidas.

É importante que se atente para os alertas generalizados de que a proposta em tela reduzirá a atração de capitais e desestimulará o investimento produtivo, dificultando ainda mais o inadiável crescimento econômico.

Nesse sentido, é fundamental discutir e entender seus impactos e construir de forma transparente as melhores soluções. O Brasil não pode ter pressa para fazer algo que pode prejudicar o seu futuro.

Como ponto de partida, é consenso a necessidade de maior justiça fiscal, começando pela correção da tabela do Imposto de Renda da Pessoa Física, permitindo reparar parcialmente uma defasagem que tem resultado ao longo dos anos num aumento disfarçado de arrecadação. Entretanto, não é aceitável o fim do desconto simplificado para a classe média, onerando substancialmente sua renda.

O valor de R$ 13,5 bilhões para a citada correção não deveria vir de aumento de impostos e sim, prioritariamente, da redução dos gastos públicos, o que implica em realizar urgentemente uma Reforma Administrativa que permita uma inflexão no aumento de gastos do Estado.

Quanto às mudanças na tributação das empresas e empreendedores, é inaceitável que, sob a intenção de melhorias no sistema tributário, se promova uma reforma que onere ainda mais quem investe em atividades econômicas, puna de forma desequilibrada os profissionais liberais, desorganize as estruturas empresariais e afugente o capital financeiro.

O PL 2337/2021 eleva a alíquota de 34% de tributos sobre a renda da pessoa jurídica (25% de IRPJ + 9% de CSLL) para uma alíquota composta de 43,2% com a adição da tributação de dividendos, numa empresa no regime de Lucro Real. Adicionalmente, promove diversas mudanças na apuração do IRPJ também com o intuito de ampliar a arrecadação, como no caso do fim da dedução dos Juros sobre Capital Próprio e outras medidas.

Até parte dos empreendedores do Simples serão punidos com a manutenção de sua alíquota de IRPJ e outros problemas da proposta, como por exemplo, ao induzir que pessoas ligadas trabalhem em CNPJs diferentes e que as sociedades de profissionais liberais se fragmentem. Some-se a isso as restrições ao uso de Lucro Presumido que atingem duramente a tributação de aluguéis e de direitos diversos. Isso representa aumento de carga insuportável, que recai sobre toda a sociedade.

Em relação ao IRPJ, não há dúvida que essa alíquota de 34% praticada no País, em conjunto com a CSLL, é elevada e traz impactos negativos. Porém, ainda que não haja consenso entre os setores empresariais e representações profissionais sobre o melhor formato para tributação de dividendos e suas alíquotas, há total convergência de que não é aceitável esse aumento da carga total de impostos sobre os investimentos nas atividades produtivas.

Para além do aumento de carga, a proposta aumenta a burocracia e a complexidade como, por exemplo, ao dificultar a escrituração fiscal nas empresas no Lucro Presumido e, na prática, também a contabilização de todas as despesas por pequenas empresas. Isso representará mais custo em razão da burocracia, agravará a insegurança jurídica e resultará em aumento da informalidade e da sonegação.

Mais um exemplo claro de prejuízo aos investimentos está na retenção de tributos sobre dividendos distribuídos entre empresas em um mesmo grupo, ao invés de fazê-la apenas quando da distribuição aos sócios pessoas físicas. Isso se soma a outras medidas que impactam a organização societária e dificultam a gestão de capital, reduzindo a disponibilidade para investir nas diferentes empresas do grupo, conforme as suas melhores possibilidades.

Nos investimentos financeiros, diversas são as medidas que precisam uma melhor avaliação de efeitos, como no caso dos fundos imobiliários (FIIs), cujo aumento de carga representa duro golpe na cadeia produtiva da construção e impactos negativos em todo o mercado imobiliário e, portanto, na economia como um todo. Na mesma direção, as mudanças no FIAGRO prejudicam a o financiamento da expansão do agronegócio.

Diante disso, é uníssono que as mudanças propostas desestimulam a atração do investimento produtivo e no mercado de capitais, bem como desfavorecem o empreendedorismo e a geração de empregos. O PL 2337/2021 não deve avançar açodadamente, sem uma profunda discussão, sob a certeza de que produzirá, já em 2021, diversos efeitos indesejáveis, a partir de nefasta insegurança que já tem trazido ao ambiente econômico.

Importante ressaltar que se de um lado a proposta de Reforma do IR traz algum alívio para os assalariados, de outro ameaça seus empregos, a geração de novas vagas de trabalho e ainda tende a aumentar o custo dos bens e serviços que esses consomem. Ao final, a conta fica negativa para todos.

Com todos os setores empresariais e diversas classes profissionais chamando a atenção para os graves efeitos colaterais da proposta na forma apresentada, tem-se um importante sinal de que é preciso que todos os parlamentares se dediquem à matéria com o necessário cuidado. Há muitas melhorias possíveis a serem apresentadas e debatidas e, para isso, é importante o efetivo envolvimento de todo o Congresso Nacional e da sociedade, afastando ideias que causariam graves prejuízos à recuperação e ao crescimento econômico.

Neste sentido, as entidades signatárias confiantemente pleiteiam ao Presidente da Câmara dos Deputados, Arthur Lira, e a todos líderes, pela criação de comissão especial para o debate do PL 2337/2021. Essa medida deverá permitir a ampliação das discussões e, com transparência, a busca de uma solução equilibrada com necessários redirecionamentos, que ocorra de forma gradativa, com impacto neutro sobre a arrecadação, e seja efetivamente capaz de garantir crescimento, empregos e justiça social em nosso País.

As entidades se valem do ensejo para renovar as expressões do nosso maior apreço e consideração.