A Confederação Nacional do Comércio (CNC), no âmbito do Grupo de Trabalho da Reforma Tributária (Setores Econômicos), elaborou um documento sobre os impactos da Contribuição sobre Bens e Serviços (CBS), PL 3.887/2020.

O Seac-RJ compartilha aqui a íntegra do estudo.

O Projeto de Lei (PL) nº 3.887/2020 visa criar um tributo único, denominado Contribuição so- bre Bens e Serviços (CBS), em substituição ao Programa de Integração Social (PIS) e a Contri- buição para o Financiamento da Seguridade Social (Cofins), que observará o cálculo por fora e incidirá a alíquota de 12%.

Os tributos sobre consumo cobrados em âmbito estadual e municipal – Imposto sobre Circu- lação de Mercadorias e Serviços (ICMS) e Imposto Sobre Serviços (ISS) – permanecem sob o mesmo regime de cobrança. Ainda não há proposta de unificação, pela dificuldade de definir critérios quanto à invasão do pacto federativo.

Segundo ressalta o governo em suas propostas, a intenção é otimizar e simplificar a tributação sem que isso gere aumento de carga. Quanto a isso, cabe lembrar que, no Brasil, o setor de serviços foi notoriamente o mais prejudicado pela crise econômica deflagrada pela pandemia da Covid-19.

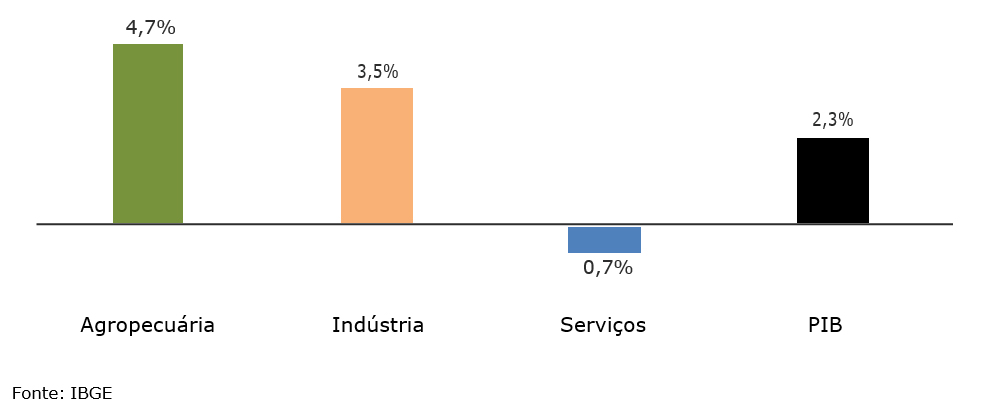

De acordo com as Contas Nacionais, o setor terciário ainda se encontra em situação de fragi- lidade, tendo sofrido retração de 4,5% no ano passado frente a uma variação de 4,1% do PIB. Embora, do ponto de vista conjuntural, as expectativas voltadas para o segundo semestre de 2021 venham se mostrando mais positivas, o setor ainda não recuperou o nível de atividade do período anterior à crise sanitária.

QUADRO I

VARIAÇÃO DO PIB E DOS COMPONENTES DA OFERTA

(Variação % do 1º trimestre de 2021 em relação ao 1º trimestre de 2020)

Neste contexto, a capacidade de reação do nível de atividade e de empregos do setor, no longo prazo, certamente se mostrará sensível aos impactos decorrentes da implantação de um novo sistema tributário. Assim, com apreensão por causa de potenciais aumentos em sua carga tri- butária, o setor está atento às propostas e aos projetos ora apresentados.

Empresas do Lucro Presumido:

Diante disso, com o intuito de não gerar aumento de carga tributária, estimamos qual seria a alíquota adequada da CBS para as empresas do Lucro Presumido no setor de serviços.

Essa estimativa, repita-se, visa não aumentar os custos tributários de um setor tão prejudicado ultimamente e que, como apontam noticias recentes, tem a capacidade de absorver o vultoso número de desempregados.

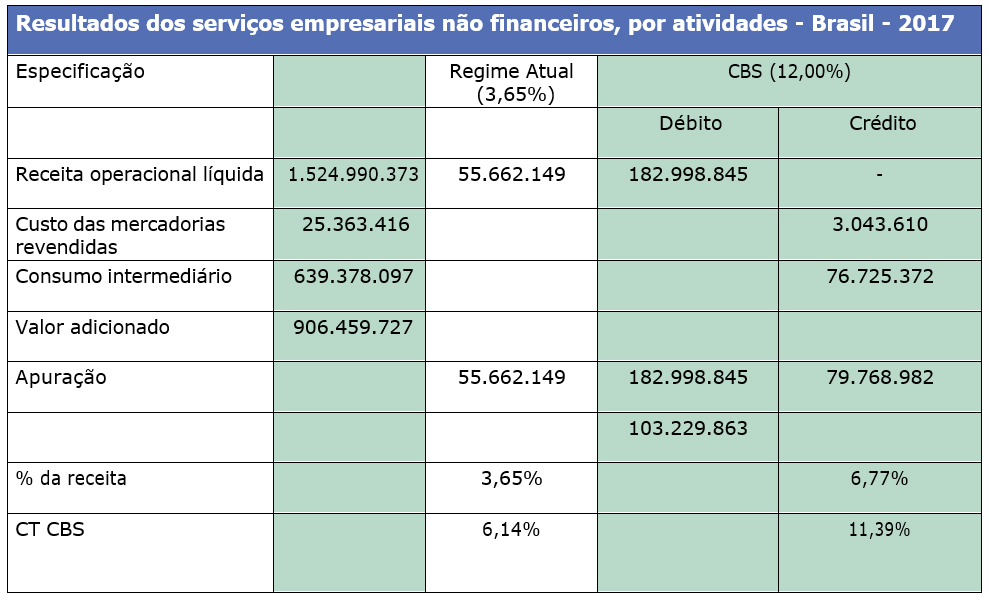

Para isso, foram utilizados indicadores oficiais do Instituto Brasileiro de Geografia e Estatística (IBGE), como a Pesquisa Anual de Serviços (PAS), considerando a receita operacional líquida das empresas, como base de débito do tributo; e o consumo intermediário apurado por meio de “custos e despesas” das empresas do setor (despesas com mercadorias e insumos, dentre outros), como base para os créditos aproveitados.

A partir dessa simulação, restou considerado que a alíquota de 6,47% é adequada no sentido da neutralidade da carga tributária para a nova CBS no setor de serviços, considerando empre- sas do Lucro Presumido.

QUADRO II

SIMULAÇÕES DA INCIDÊNCIA DO PIS/COFINS NO SETOR DE SERVIÇOS NÃO FINANCEIROS PARA AS EMPRESAS DO LUCRO PRESUMIDO

(R$ Bilhões e %)

É importante frisar que tal estimativa não teve por base mera sugestão, mas considerou valores efetivos setoriais para concluir a alíquota razoável para manter a carga tributária atual. Há que se considerar ainda que tal neutralidade, por simplificação, foi alcançada por meio da aplicação de uma alíquota média, o que não afasta a possibilidade de elevação da carga tributária parasubsetores específicos, especialmente para aqueles com baixo potencial de geração de créditos tributários.

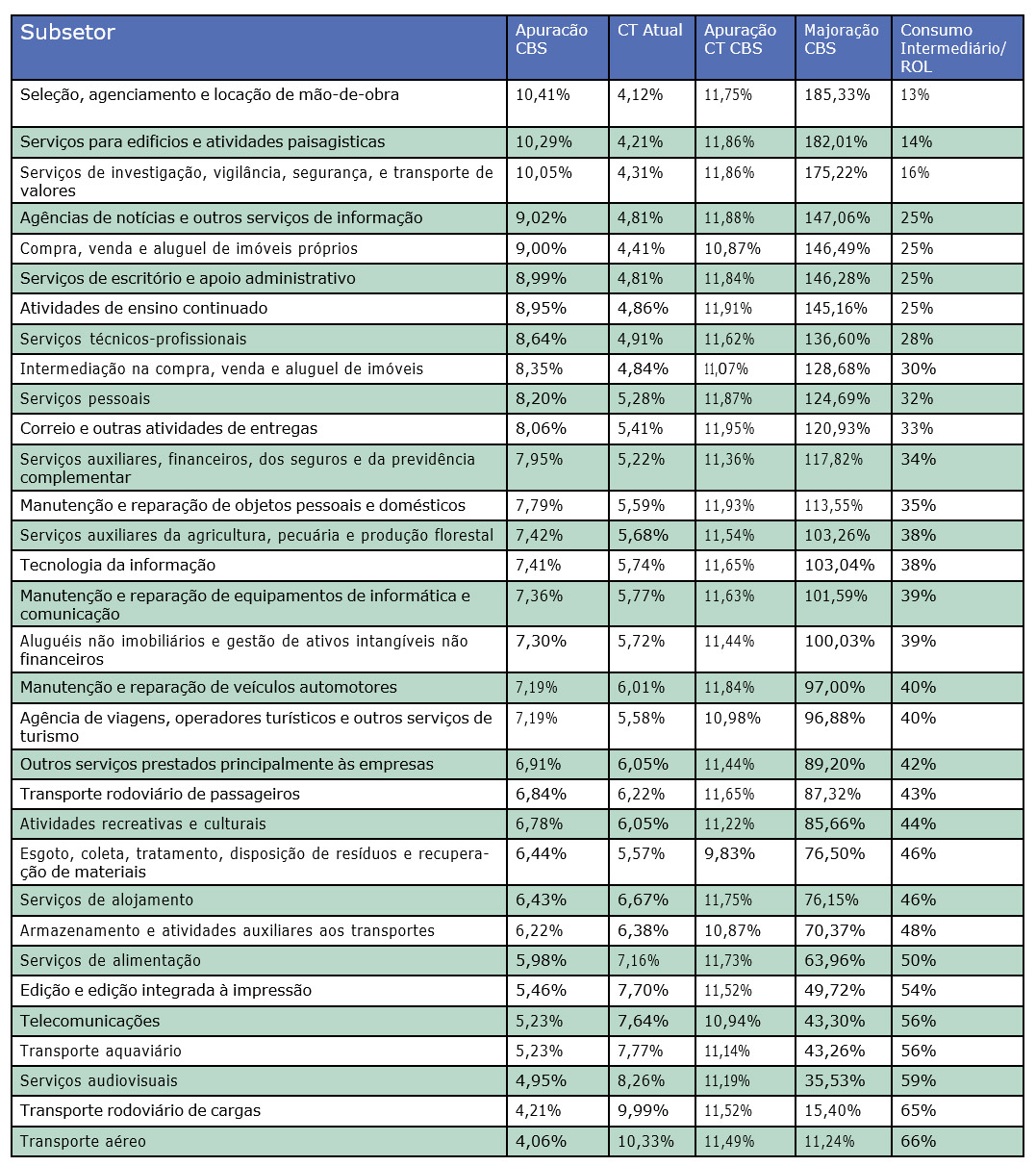

De forma mais detalhada, os subsetores que integram o setor terciário seriam impacta- dos pela incidência da nova alíquota de forma heterogênea, em razão de capacidades diver- gentes na geração de créditos tributários.

QUADRO III

SIMULAÇÕES DAS APURAÇÕES DE RECOLHIMENTO E CARGA TRIBUTÁRIA DO PIS/Cofins SEGUNDO SUBSETORES DE SERVIÇOS

(%)

Destacam-se nesse sentido as majorações apresentadas pelas atividades de seleção, agencia- mento e locação de mão de obra (+185,33%) e serviços para edifícios e atividades paisagísticas (182,81%), cujos impactos derivam das baixas relações consumo intermediário/receita operacio- nal líquida típicas desses segmentos (13% e 14%, respectivamente).

Empresas do Simples Nacional

Considerando a atual proposta da CBS, as micro e pequena empresas (MPE) optantes pelo Simples Nacional (SN) observarão um aumento dos seus custos, haja vista o aumento do custo de alguns insumos gerado pelo repasse da alíquota majorada.

Ocorre que, mesmo com um aumento substancial de seus custos, essas empresas do SN forne- cerão menos créditos aos seus clientes, o que demanda a necessidade de preços menores em relação às demais empresas.

Assim, a limitação dos créditos fornecidos pelas empresas do Simples Nacional dificulta a sua competitividade, colocando em risco a viabilidade de uma quantidade expressiva de empresas e, consequentemente, os empregos por elas gerados.

Dessa forma, nossa sugestão para as micro e pequenas empresas seria a manutenção do direi- to ao fornecimento de créditos pela alíquota prevista para a CBS, o que já existe na sistemática atual e que observa a necessidade de tratamento favorecido previsto no art. 170, IX, da Consti- tuição Federal.

LUCRO REAL

No que se refere às empresas optantes pela sistemática do Lucro Real, a majoração da alíquota dos atuais 9,25% (PIS e Cofins) para 12% (CBS) também irá gerar enorme prejuízo às suas atividades.

A medida apresentada é justificada pelo Ministério da Economia com o fato de que tais empre- sas passarão a apurar a CBS por meio de uma não cumulatividade mais ampla. No entanto, dois fatores precisam ser considerados:

a. Observe-se, inicialmente, que recente julgamento do Superior Tribunal de Justiça (STJ), proferido na sistemática de recurso repetitivo (Resp 1.221.170), já ampliou a definição do conceito de insumo, o que gerou melhorias na possibili- dade de creditamento do PIS/ Cofins.

b. Por fim e como item mais importante, é preciso observar que não resta claro na proposta (PL nº 3.887/20) a adoção de critérios mais amplos de aproveita- mento de créditos, o que por si só já gera receio de mantermos a sistemática com uma carga mais elevada (de atuais 9,25% para 12%);

No que se refere ao setor de serviços, a alíquota majorada para 9,25% do regime não cumulativo sempre foi objeto de críticas dos empresários que nele atuam. Desta forma, con- siderando a análise acima realizada quanto à alíquota efetiva possível da CBS para o setor de serviços, nossa sugestão é que seja mantida a alíquota ideal de 6,5% para as empresas que atuem no setor de serviços e adotem o regime do Lucro Real.

Em relação às empresas do setor de comércio, um ponto importante é a garantia da segurança jurídica de um regime não cumulativo amplo. Ressaltamos que não estamos aqui concordando com a elevada alíquota de 9,25%, mas considerando que a manutenção da atual carga em con- junto com uma segurança na utilização dos créditos é uma medida que propiciará a tranquilidade necessária aos empresários que atuam nesse setor.